Schaeffler wächst in herausforderndem Marktumfeld

06.08.2024 | Herzogenaurach

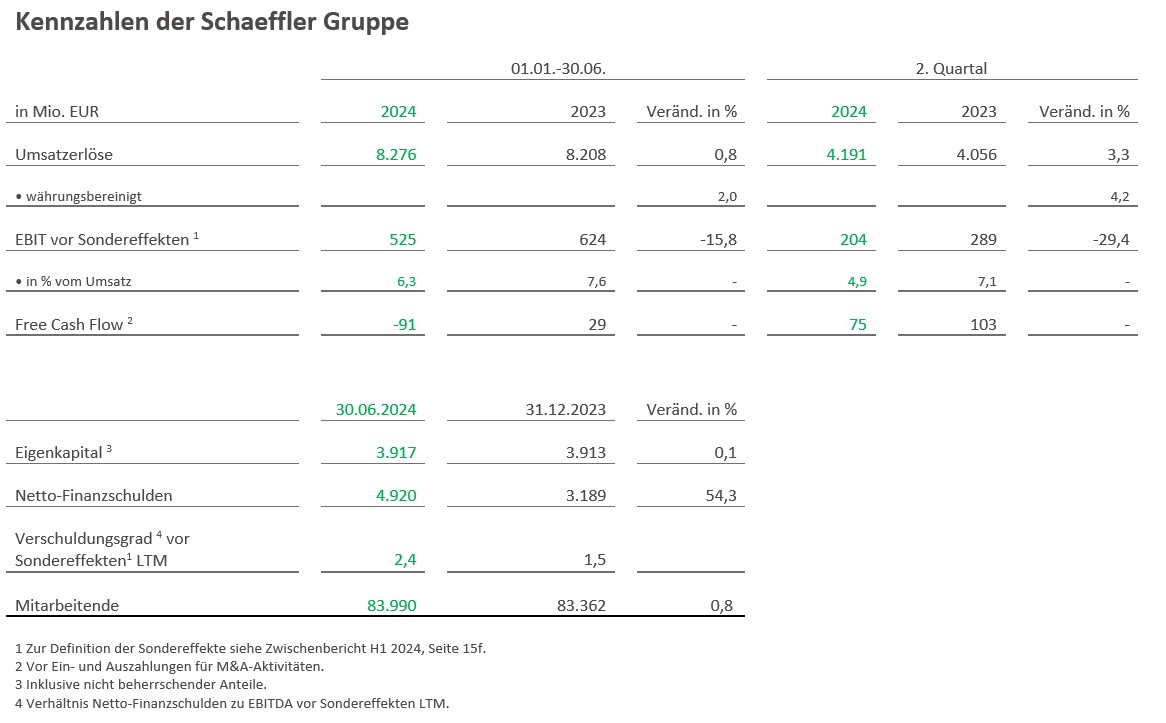

- Schaeffler Gruppe steigert Umsatz im ersten Halbjahr um währungsbereinigt 2,0 Prozent auf 8.276 Millionen Euro (Vorjahr: 8.208 Millionen Euro)

- EBIT-Marge vor Sondereffekten geht auf 6,3 Prozent (Vorjahr: 7,6 Prozent) zurück

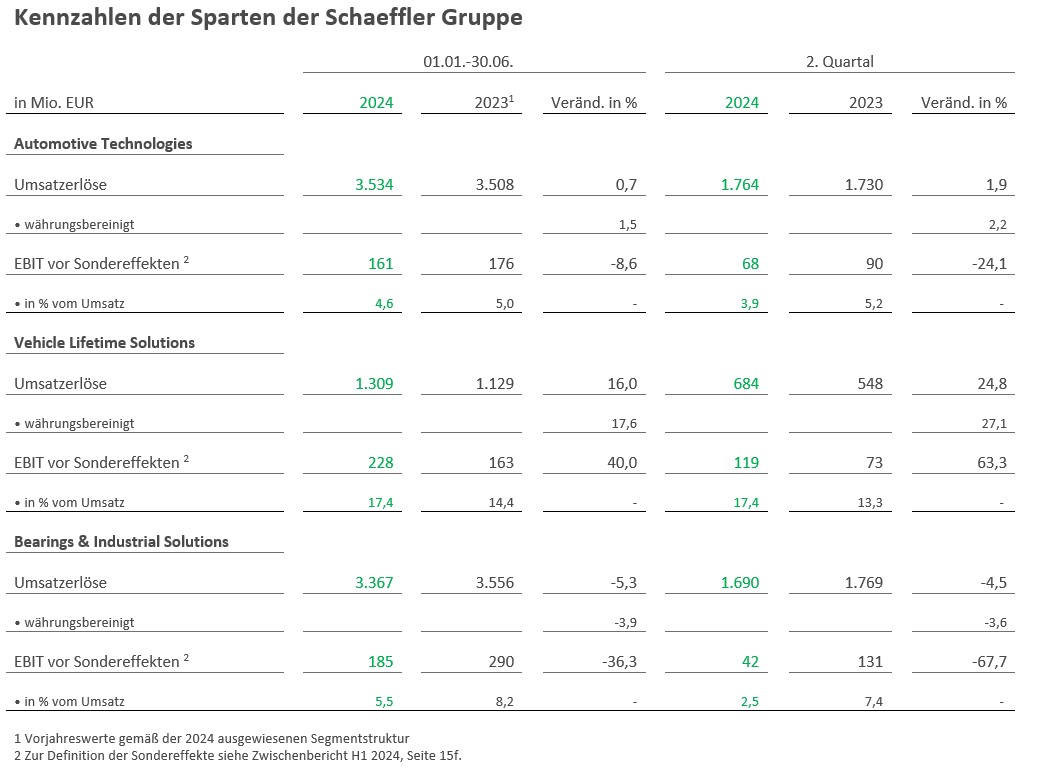

- Automotive Technologies erreicht zweistelliges Wachstum in der E-Mobilität, Vehicle Lifetime Solutions als Wachstumstreiber, Bearings & Industrial Solutions mit Umsatz- und Ergebnisrückgang

- Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten bei minus 91 Millionen Euro, beeinflusst durch die Integration von Vitesco

- Kombinierte Prognose für das Geschäftsjahr 2024 angepasst

- Integration mit Vitesco im Plan

Die Schaeffler AG hat heute ihren Zwischenbericht für das erste Halbjahr 2024 veröffentlicht. In den ersten sechs Monaten des Jahres lag der Umsatz der Schaeffler Gruppe bei 8.276 Millionen Euro (Vorjahr: 8.208 Millionen Euro). Der währungsbereinigte Anstieg der Umsatzerlöse um 2,0 Prozent war maßgeblich auf einen Volumenanstieg in der Sparte Vehicle Lifetime Solutions zurückzuführen. Zudem trug die Sparte Automotive Technologies leicht zum Wachstum bei. Die Entwicklung in der Sparte Bearings & Industrial Solutions wirkte gegenläufig. Im zweiten Quartal des Jahres 2024 stiegen die Umsatzerlöse währungsbereinigt um 4,2 Prozent auf 4.191 Millionen Euro (Vorjahr: 4.056 Millionen Euro).

In der Sparte Automotive Technologies war das währungsbereinigte Wachstum von 1,5 Prozent im ersten Halbjahr vor allem auf Volumenanstiege im Unternehmensbereich (UB) E-Mobilität in den Regionen Europa und Americas zurückzuführen. Der währungsbereinigte Anstieg der Umsatzerlöse von 17,6 Prozent in der Sparte Vehicle Lifetime Solutions resultierte insbesondere aus Volumeneffekten in den Regionen Europa und Americas im Independent Aftermarket-Geschäft. Die Sparte Bearings & Industrial Solutions verzeichnete im ersten Halbjahr 2024 einen währungsbereinigten Umsatzrückgang um 3,9 Prozent. Dieser war maßgeblich auf Volumeneffekte in der Region Europa im Sektorcluster Industrial Automation sowie auf Volumeneffekte in der Region Greater China im Sektorcluster Wind zurückzuführen.

In den Regionen der Schaeffler Gruppe zeigte sich in den ersten sechs Monaten ein heterogenes Bild. Während die Regionen Europa (2,2 Prozent), Americas (5,7 Prozent) und Asien/Pazifik (1,1 Prozent) ein währungsbereinigtes Umsatzwachstum verzeichneten, ging der Umsatz in der Region Greater China im selben Zeitraum währungsbereinigt um 1,7 Prozent zurück.

Die Schaeffler Gruppe erzielte in den ersten sechs Monaten ein EBIT vor Sondereffekten in Höhe von 525 Millionen Euro (Vorjahr: 624 Millionen Euro). Dies entspricht einer EBIT-Marge vor Sondereffekten von 6,3 Prozent (Vorjahr: 7,6 Prozent). Der Rückgang der EBIT-Marge vor Sondereffekten war insbesondere zurückzuführen auf die Geschäftsentwicklung der Sparte Bearings & Industrial Solutions sowie den at-Equity Beitrag der Vitesco Technologies Group AG (Vitesco).

„Die Schaeffler Gruppe hat sich in einem herausfordernden Marktumfeld erneut gut behauptet und im Übergangsjahr des Zusammenschlusses mit Vitesco eine Umsatzsteigerung erzielt. Die Sparte Automotive Technologies verzeichnete im Unternehmensbereich E-Mobilität zweistellige Wachstumsraten, die Sparte Vehicle Lifetime Solutions hat mit ihrem erfolgreichsten Halbjahr einen starken Beitrag zum Gesamtergebnis geleistet, sodass der Umsatz- und Ergebnisrückgang bei Bearings & Industrial Solutions in Teilen kompensiert werden konnte. Die Integration von Vitesco liegt im Plan. Wir setzen angesichts des herausfordernden Umfelds weiter auf Diversifikation und Resilienz“, sagte Klaus Rosenfeld, Vorsitzender des Vorstands der Schaeffler AG.

Automotive Technologies – Zweistelliges Wachstum bei E-Mobilität

Die Sparte Automotive Technologies verzeichnete im ersten Halbjahr 2024 Umsatzerlöse in Höhe von 3.534 Millionen Euro (Vorjahr: 3.508 Millionen Euro). Das währungsbereinigte Umsatzwachstum von 1,5 Prozent war in den Regionen Europa und Americas zu verzeichnen. Die strukturelle Entwicklung in der Region Greater China verminderte die lokale Nachfrage der in China tätigen ausländischen Automobilhersteller und konnte teilweise durch zusätzliches Wachstum mit lokalen Automobilherstellern ausgeglichen werden.

Gegenüber einem leichten Rückgang der globalen Produktion von Pkw und leichten Nutzfahrzeugen (minus 0,2 Prozent) betrug die Outperformance der Sparte Automotive Technologies 1,7 Prozentpunkte.

Der UB E-Mobilität verzeichnete zweistellige Wachstumsraten in den Regionen Europa und Americas, trotz der Verzögerungen im Hochlauf des E-Mobilitäts-Marktes. Insgesamt erzielte der UB E-Mobilität im Berichtszeitraum ein währungsbereinigtes Umsatzwachstum von 10,3 Prozent. Der Auftragseingang lag bei 2,1 Milliarden Euro und damit bereits im Rahmen der für das Gesamtjahr anvisierten Zielspanne von 2 bis 3 Milliarden Euro. In den UB Motor- & Getriebesysteme sowie Fahrwerksysteme lagen die Umsätze in den ersten sechs Monaten währungsbereinigt um 0,4 sowie 0,3 Prozent unter den Vorjahreswerten.

Im ersten Halbjahr erzielte die Sparte Automotive Technologies ein EBIT vor Sondereffekten in Höhe von 161 Millionen Euro (Vorjahr: 176 Millionen Euro). Die EBIT-Marge vor Sondereffekten lag im selben Zeitraum bei 4,6 Prozent (Vorjahr: 5,0 Prozent). Der Rückgang der EBIT-Marge vor Sondereffekten war unter anderem auf höhere Kosten für Kundenprojekte vor allem in der Forschung & Entwicklung zurückzuführen.

Vehicle Lifetime Solutions – Wachstumstreiber

In den ersten sechs Monaten 2024 erzielte die Sparte Vehicle Lifetime Solutions einen Umsatz von 1.309 Millionen Euro (Vorjahr: 1.129 Millionen Euro). Das deutliche währungsbereinigte Wachstum der Umsatzerlöse um 17,6 Prozent war im Wesentlichen auf positive Volumeneffekte zurückzuführen. Zudem wirkten sich letztjährige Verkaufspreisanpassungen noch positiv auf die Umsatzentwicklung aus.

Im ersten Halbjahr verzeichnete die umsatzstärkste Region Europa ein währungsbereinigtes Umsatzwachstum von 14,7 Prozent. Die Umsätze in der Region Americas lagen im selben Zeitraum um währungsbereinigt 24,2 Prozent über dem Vorjahreswert. Die Region Greater China verzeichnete ein Umsatzplus von 27,4 Prozent, maßgeblich zurückzuführen auf den Anstieg des E-Commerce-Geschäfts. In der Region Asien/Pazifik, in der ein Umsatzplus von 14,5 Prozent erzielt wurde, war die Entwicklung vor allem auf den Beitrag der zum Ende des Geschäftsjahres 2023 erworbenen E-Commerce-Plattform Koovers zurückzuführen.

Das EBIT vor Sondereffekten betrug 228 Millionen Euro (Vorjahr: 163 Millionen Euro), was einem Anstieg um 40 Prozent und einer EBIT-Marge vor Sondereffekten von 17,4 Prozent (Vorjahr: 14,4 Prozent) entspricht. Der Anstieg der EBIT-Marge vor Sondereffekten im ersten Halbjahr 2024 resultierte vor allem aus positiven Volumen- und Verkaufspreiseffekten.

Bearings & Industrial Solutions – Umsatz- und Ergebnisrückgang

Die Sparte Bearings & Industrial Solutions erzielte in den ersten sechs Monaten des Jahres Umsatzerlöse in Höhe von 3.367 Millionen Euro (Vorjahr: 3.556 Millionen Euro). Der währungsbereinigte Rückgang der Umsatzerlöse um 3,9 Prozent war maßgeblich auf Volumeneffekte in den Regionen Europa und Greater China zurückzuführen. Diese Entwicklungen waren im Wesentlichen eine Folge des schwachen Marktumfeldes.

Im Berichtszeitraum gingen die Umsatzerlöse in der Region Europa währungsbereinigt um 6,5 Prozent zurück, maßgeblich aufgrund eines marktbedingten Rückgangs im Sektorcluster Industrial Automation. Während in der Region Americas ein währungsbereinigtes Umsatzwachstum in Höhe von 3,4 Prozent erzielt wurde, lag der Umsatz in der Region Greater China aufgrund der lokalen Wettbewerbssituation im Sektorcluster Wind währungsbereinigt um 7,9 Prozent unter dem Vorjahreswert. In der Region Asien/Pazifik lag der währungsbereinigte Umsatz in den ersten sechs Monaten auf dem Niveau des Vorjahreszeitraums.

Die Sparte Bearings & Industrial Solutions erzielte im Berichtszeitraum ein EBIT vor Sondereffekten in Höhe von 185 Millionen Euro (Vorjahr: 290 Millionen Euro). Dies entspricht einer EBIT-Marge vor Sondereffekten von 5,5 Prozent (Vorjahr: 8,2 Prozent). Der Rückgang der EBIT-Marge vor Sondereffekten war insbesondere auf Volumen- und Verkaufspreiseffekte zurückzuführen.

Investitionsauszahlungen auf Vorjahresniveau

Der Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten entwickelte sich im zweiten Quartal positiv und lag nach minus 166 Millionen Euro im ersten Quartal nach sechs Monaten bei minus 91 Millionen Euro (Vorjahr: 29 Millionen Euro). Diese Veränderung gegenüber dem Vorjahr ist auf die Kosten der Integration von Vitesco sowie der daraus folgenden gestiegenen Zinszahlungen zurückzuführen.

Die Auszahlungen für Investitionen in Sachanlagen und immaterielle Vermögenswerte (Capex) lagen mit 418 Millionen Euro im Berichtszeitraum auf dem Niveau des Vorjahres (Vorjahr: 419 Millionen Euro). Die Investitionsauszahlungen bezogen auf den Umsatz (Capex-Quote) betrugen 5,0 Prozent (Vorjahr: 5,1 Prozent).

„Die Schaeffler Gruppe hat ein anspruchsvolles erstes Halbjahr solide abgeschlossen. Gerade in dem herausfordernden Umfeld steht das konsequente Performance Management im Fokus. Das gilt auch für das Geschäft, das wir von Vitesco übernehmen“, sagte Claus Bauer, Vorstand Finanzen und IT der Schaeffler AG.

Das den Anteilseignern des Mutterunternehmens zurechenbare Konzernergebnis lag im ersten Halbjahr 2024 bei 263 Millionen Euro (Vorjahr: 266 Millionen Euro). Das Konzernergebnis vor Sondereffekten belief sich auf 209 Millionen Euro (Vorjahr: 337 Millionen Euro). Das Ergebnis je Vorzugsaktie belief sich auf 0,40 Euro (Vorjahr: 0,41 Euro).

Zum Stichtag 30. Juni 2024 beliefen sich die Netto-Finanzschulden der Schaeffler Gruppe auf 4.920 Millionen Euro (31. Dezember 2023: 3.189 Millionen Euro). Die Erhöhung der Finanzschulden ist dabei maßgeblich auf die vollständige Ziehung eines Förderdarlehens mit der Europäischen Investitionsbank sowie auf die Emission neuer Anleihen zurückzuführen. Der Verschuldungsgrad vor Sondereffekten stieg zum 30. Juni 2024 auf 2,4 (31. Dezember 2023: 1,5). Das Verhältnis Nettoverschuldung zu Eigenkapital (Gearing Ratio) lag zum selben Stichtag bei 125,6 Prozent (31. Dezember 2023: 81,5 Prozent).

Die Schaeffler Gruppe beschäftigte zum Stichtag 30. Juni 2024 weltweit 83.990 Mitarbeitende (31. Dezember 2023: 83.362 Mitarbeitende).

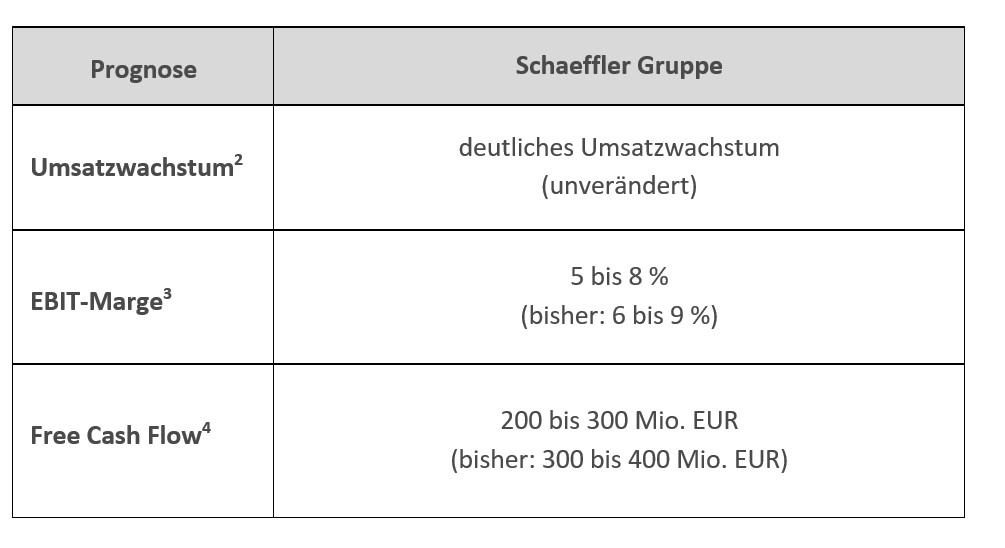

Kombinierte Prognose – Anpassung für das Geschäftsjahr 2024

Die Schaeffler AG hat mit Bekanntgabe ihres Konzernabschlusses 2023 für das Geschäftsjahr 2024 eine kombinierte Gewinnprognose abgegeben, die für die ersten neun Monate das Ergebnis der Schaeffler Gruppe umfasst und ab dem 1. Oktober 2024 eine Vollkonsolidierung von Vitesco unterstellt.

Im Zuge der am 22. Juli 2024 bekanntgegebenen Anpassung der Gewinnprognose von Vitesco hat der Vorstand der Schaeffler AG beschlossen, die kombinierte Prognose für das Geschäftsjahr 2024 ebenfalls anzupassen.

Auf einen freiwilligen Ausblick zur Entwicklung der Sparten wird im Übergangsjahr 2024 weiterhin verzichtet.

Integration mit Vitesco im Plan

Auf dem Weg zu einer gemeinsamen führenden Motion Technology Company haben Schaeffler und Vitesco in den vergangenen Wochen weitere zentrale Meilensteine bei der Integration erreicht. Nachdem bereits Mitte März die Organisations- und Führungsstruktur auf der ersten Ebene unterhalb des Vorstandes verkündet wurde, wurde die Organisationsstruktur weiter ausdifferenziert. Zudem wurde der gemeinsame Geschäftsplan erstellt und die infrastrukturelle Anbindung weiter vorbereitet.

„Die Integration von Vitesco verläuft erfolgreich. Unser Motto ‚Gemeinsam Stärker‘ zahlt sich aus. Wir befinden uns auf der Zielgeraden, um den Zusammenschluss beider Unternehmen wie geplant zum 1. Oktober 2024 zu realisieren. Mit unseren vier starken Sparten und den vier Regionen werden wir unsere Wettbewerbsfähigkeit konsequent weiter ausbauen und die führende Motion Technology Company schaffen“, sagte Klaus Rosenfeld, Vorsitzender des Vorstands der Schaeffler AG.

Hier finden Sie Pressefotos der Vorstände: www.schaeffler.com/de/konzern/executive-board

1 Enthält von S&P Global Mobility© bereitgestellte Inhalte [IHS Markit Light Vehicle Production Forecast (Base), Juli 2024]. Alle Rechte vorbehalten.

2 Währungsbereinigtes Umsatzwachstum gegenüber Vorjahr

3 vor Sondereffekten

4 vor Ein- und Auszahlungen für M&A-Aktivitäten

Zukunftsgerichtete Aussagen und Prognosen

Bei bestimmten Aussagen in dieser Pressemitteilung handelt es sich um zukunftsgerichtete Aussagen. Zukunftsgerichtete Aussagen sind naturgemäß mit einer Reihe von Risiken, Unwägbarkeiten und Annahmen verbunden, die dazu führen können, dass die tatsächlichen Ergebnisse oder Entwicklungen von den in den zukunftsgerichteten Aussagen angegebenen oder implizierten Ergebnissen oder Entwicklungen in wesentlicher Hinsicht abweichen. Diese Risiken, Unwägbarkeiten und Annahmen können sich nachteilig auf das Ergebnis und die finanziellen Folgen der in diesem Dokument beschriebenen Vorhaben und Entwicklungen auswirken. Es besteht keinerlei Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, zukünftiger Entwicklungen oder aus sonstigen Gründen durch öffentliche Bekanntmachung zu aktualisieren oder zu ändern. Die Empfänger dieser Pressemitteilung sollten nicht in unverhältnismäßiger Weise auf zukunftsgerichtete Aussagen vertrauen, die ausschließlich den Stand zum Datum dieser Pressemitteilung widerspiegeln. In dieser Pressemitteilung enthaltene Aussagen über Trends oder Entwicklungen in der Vergangenheit sollten nicht als Aussagen dahingehend betrachtet werden, dass sich diese Trends und Entwicklungen in der Zukunft fortsetzen. Die vorstehend aufgeführten Warnhinweise sind im Zusammenhang mit späteren mündlichen oder schriftlichen zukunftsgerichteten Aussagen von Schaeffler oder in deren Namen handelnden Personen zu betrachten.

Herausgeber: Schaeffler AG

Ausgabeland: Deutschland

Pressemitteilungen

Paket (Pressemitteilung + Medien)